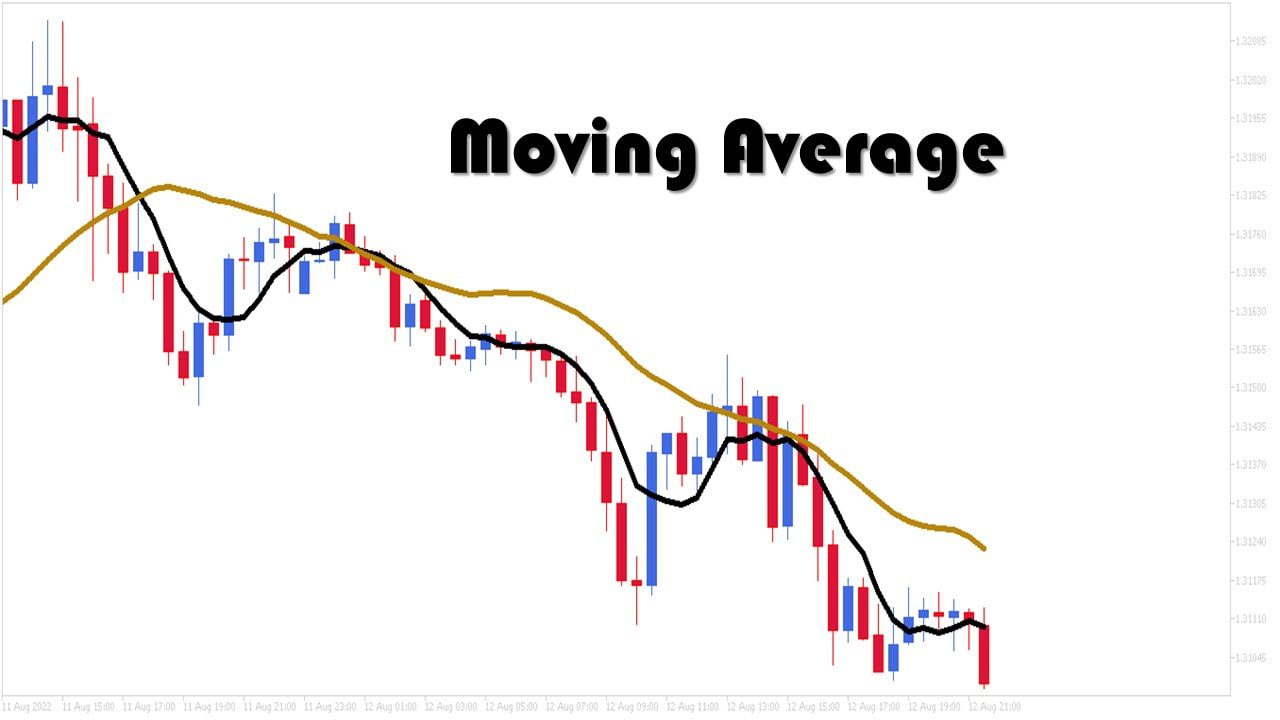

Moving Average | میانگین متحرک

Moving average | میانگین متحرک،یکی از شاخصهای بسیار مهم در تحلیل تکنیکال است که مورد استفاده بسیاری از معامله گران قرار میگرد،جالب است بدانید میانگین متحرک پایه ساخت بسیاری از اندیکاتورهای معروف دیگر نیز می باشد از جمله میتوان به مکدی اشاره نمود

انواع Moving average

باتوجه به کاربرد بسیار زیاد این ابزار در بازارهای مالی ، سبب گردیده انواع مختلفی از این ابزار ساخته شوند که همگی آنها بصورت تقریبی رفتار مشابهی دارند و تفاوت آنها در جزئیات میباشد که با توجه به سلیقه کاربر میتواند مورد استفاده قرار گیرد

و اما معروفترین میانگین متحرک عبارتند از:

میانگین متحرک ساده

که به اختصار SMA(Simple Moving Average) نیز نامیده میشود در واقع ساده ترین نوع میانگین متحرک می باشد علت آن مربوط به نحوه محاسبات ساده آن می باشد لطفا توجه نمایید ساده بودن این ابزار دلیلی بر ناکارآمدی نمی باشد

میانگین متحرک نمایی

این نوع میانگین متحرک نسبت به حالت ساده از حساسیت بیشتری برخودار می باشد که به اختصار EMA (Exponential Moving Average) نیز نامیده میشود

البته حالت های پیچیده تری از EMA نیز وجود دارد که در ادامه به آنها اشاره خواهیم نمود:

میانگین متحرک تعدیلی

میانگین متحرک تعدیلی یا Smoothed در واقع نوعی میانگین نمایی می باشد که در مقایسه با EMA از نوسان کمتری برخوردار می باشد و علت آن مربوط به نحوه محاسبات می باشد

در واقع در این حالت قیمت های جدید، وزن کمتری لحاظ میشود در نتیجه نوسان نرم تری در این ابزار مشاهده میشود

میانگین خطی وزنی

Liner weighted یا میانگین متحرک خطی وزنی ،این ابزار در مقایسه با EMA از نوسان بیشتری برخوردار می باشد و برعکس Smoothedبه قیمت های جدید وزن بیشتری میدهد در نتیجه ما در این ابزار نوسان بیشتری را شاهد خواهیم بود

*البته حالت های دیگری نیز وجود دارد که نیازی به معرفی نمی باشد، موارد اصلی و مهم خدمت شما ارایه شد

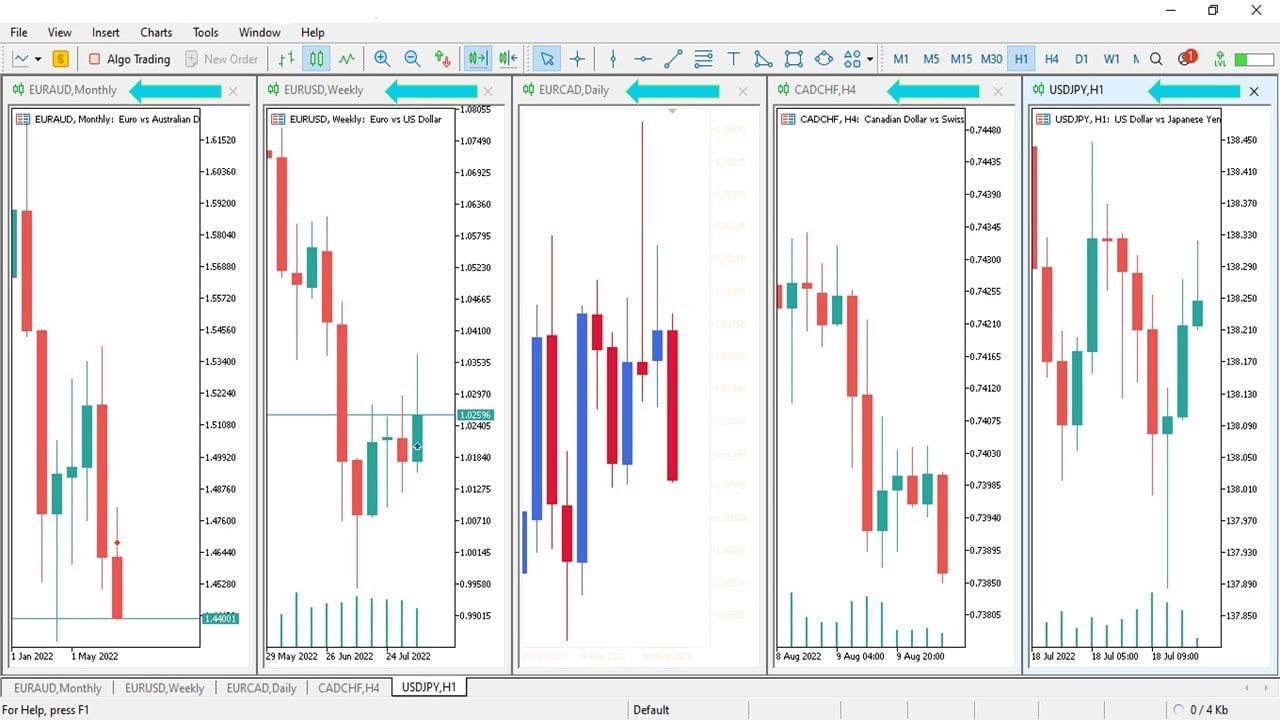

تایم فریم || Timeframe

با توجه به کارایی بسیار زیاد میانگین متحرک میتوان از آن در تایم فریم ها ی مختلف (Timeframe) استفاده نمود و محدودیتی وجود ندارد، ولی در هر تایم فریمی که استفاده میگردد باید صبر کنید تا به مهارت برسید و توصیه میشود این ابزار ارزش یادگیری و وقت گذاشتن تا رسیدن به مهارت را دارد، ولی در حالت کلی میتوان به موارد زیر توجه نمود:

انتخاب پریود

تنظیمات در این ابزار تا حد زیادی به تجربه و سلیقه معامله گر بستگی دارد ولی از لحاظ بازه زمانی موارد اشاره شده در زیر متداول تر میباشد:

- برای مشخص نمودن روندهایی که کوتاه مدت معمولا از بازه ده روز و بیست روز استفاده میکنند

- برای مشخص کردن روندهای میان معمولا از بازه سی روز، پنجاه روز تا صد روز استفاده میکنند

- برای مشخص نمودن روندهای طولانی مدت معمولا از بازه دویست روز یا در حالت کلی از بازههای بیشتر از صد روز استفاده میشود

باتوجه به توانایی بسیار بالای اندیکاتور میانگین متحرک این امکان برای معامله گر وجود دارد که بسته به نیازها و استراتژی، بازه زمانی مناسب را انتخاب نموده و یا آنرا تغییر دهید

ویژیگی Moving average

با توجه به نوع محاسبات میانگین متحرک ، این ابزار جز ابزارهای تاخیری(Lagging) دسته بندی میشود و یک معامله گر بایستی هنگام تنظیم استراتژی این موضوع را لحاظ نماید

و از طرفی امکان استفاده از میانگین متحرک با روش های دیگر تکنکیال نیز وجود دارد و این امر میتواند باعث بهبود نتایج معاملاتی معامله گر گردد

«یادگیری میانگین متحرک یکی از ضرورت ها می باشد»

مزایای Moving average

میانگین متحرک با «حذف نوسانات قیمتی » کمک میکند تا معامله گر و تحلیل گر بتواند تصویر بهتری از روند را برای خود ترسیم کند در نتیجه معامله گر میتواند به راحتی با تحلیل میانگین متحرک ، حدس بزند قیمت چه رفتاری خواهد داشت!

تشخیص روند

میانگین متحرک ابزاریست که با حالت روندی بازار بسیار سازگار می باشد و یک معامله گر با دانستن این موضوع میتواند حداکثر استفاده از این ابزار را ببرد در نتیجه میتوان از این ابزار برای پیش بینی روند بازار استفاده نمود که بدین صورت می باشد:

به جهت میانگین متحرک توجه شود اگر رو به بالا بود میتوان انتظار داشت قیمت حرکت صعودی خواهد داشت و برعکس اگر جهت رو به پایین بود انتظار حرکت نزولی میتوان داشت در نتیجه بایستی به جهت میانگین متحرک توجه نمود و هنگامیکه تغییر جهت را نشان میدهد بایستی بسیار مراقب بود

البته روش های دیگری برای تشخیص روند وجود دارد که در بخش سیگنال به آنها اشاره مکنیم

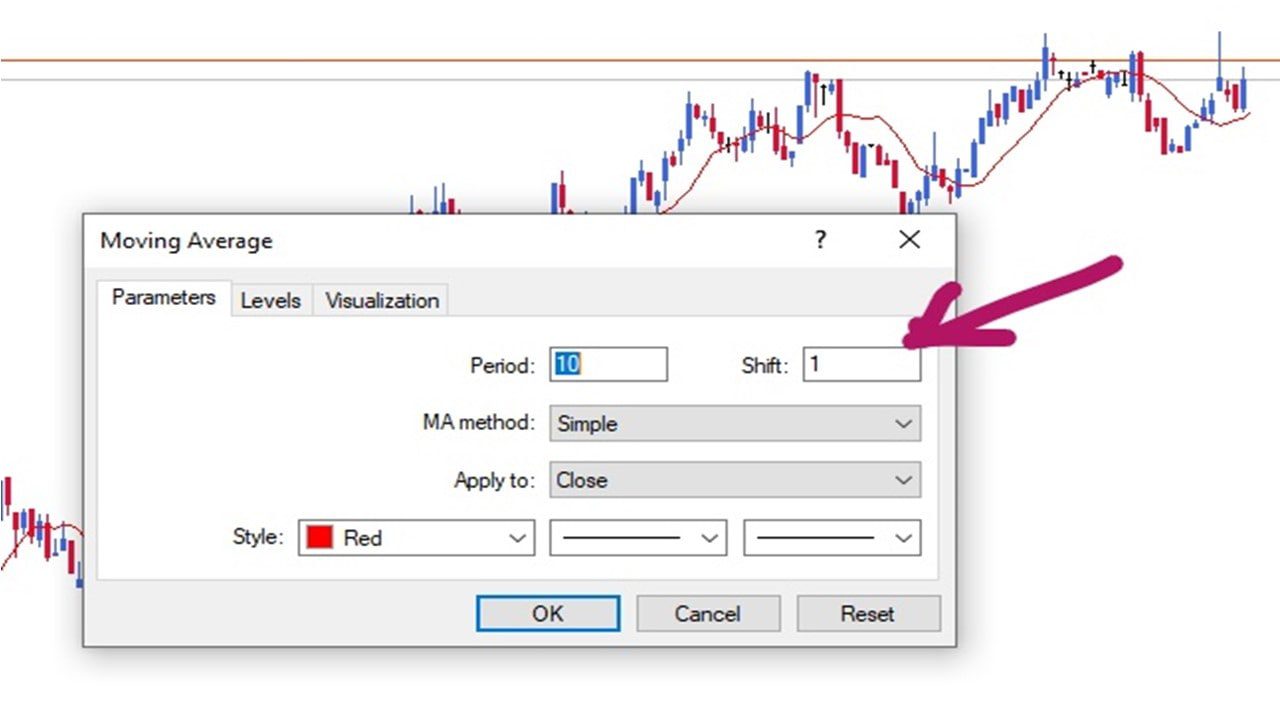

*نکته بسیار بسیار مهم:برای اینکه از این حالت تشخیص روند استفاده نمود باید به جهت میانگین متحرک لحظه ای توجه نداشته باشید واصطلاحا جهت یک کندل عقب تر را لحاظ کنید یا در تنظیمات اندیکاتور میانگین متحرک عدد یک را به shift اختصاص دهید

معایب Moving average

مشکل اصلی میانگین متحرک اینست در مواقعیکه بازار حالت روندی ندارد یا به اصطلاح بازار رنج می باشد کاربردی ندارد و سیگنال های این روش همراه با خطا می باشد

در نتیجه یک معامله گر باید بداند بازار در چه وضعیتی فرار دارد و متناسب به آن ابزار مناسب را انتخاب نمایید

*هرچند با افزایش مهارت معامله گر به راحتی میتواند از قابلیت تاخیری بودن این ابزار در تایم های فریم های پایین تر از روزانه به نفع خود استفاده نماید!

سیگنال های Moving average

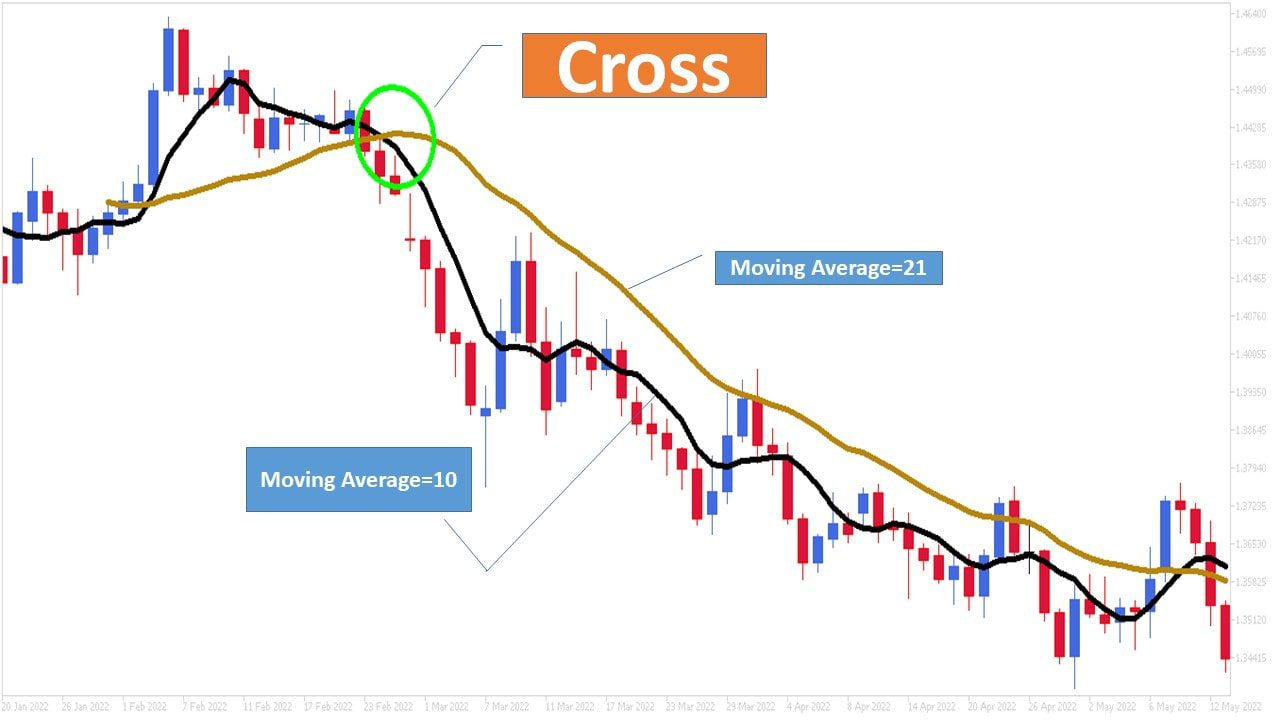

1-کراس یا تقاطع

کراس یا تقاطع || Cross،این حالت سیگنال زمانی بوجود می آید که حداقل از دو میانگین متحرک با تنظیمات متفاوت مورد استفاده قرار گیرد ،و نحوه ایجاد سیگنال بدین صورت می باشد که:

هنگامیکه میانگین متحرک با بازه زمانی کوتاهتر (مثلا 10 روزه ) اقدام به قطع خط میانگین با بازه زمانی طولانی تر (21 روزه)ا بنماید اصطلاحا میگویند کراس رخ داده است ،حال اگر جهت این کراس از پایین به بالا باشد یعنی میانگین متحرک کوتاهتر(مثلا 10روزه) از سمت پایین به بالا اقدام به قطع میانگین متحرک با بازه بلندتر(مثلا 21روز) کند نوع سیگنال خرید می باشد و همینطور اگر میانگین متحرک کوتاهتر(مثلا 10روزه) از سمت بالا به پایین اقدام به قطع میانگین متحرک با بازه بلندتر(مثلا 21روز) کند یعنی جهت از بالا به پایین باشد نوع سیگنال فروش میباشد

2-حمایت و مقاومت

یکی دیگراز کاربردهای بسیار مهم میانگین متحرک استفاده از خطوط آن بعنوان حمایت و مقامت می باشد ،نوع حمایت و مقاومت در میانگین متحرک از نوع دینامیکی یا پویا می باشد که این موضوع میتواند فرصت های معاملاتی فراوانی را در اختیار معامله گران قرار دهد ،اما نحوه تشخیص آن بسیار ساده می باشد:

حمایت || Support

هنگامیکه قیمت بالاتر از میانگین متحرک قرار دارد میتواند بعنوان حمایت عمل کند، یعنی در این حالت اگر قیمت به این خطوط نزدیک شود انتظار میرود این خطوط از ادامه حرکت نزولی جلوگیری کرده و سبب گردد تا قیمت مجدد به حرکت صعودی خود ادامه دهد

مقاومت || Resistance

عکس حالت بالا را برقرار میباشد یعنی : هنگامیکه قیمت پایینتر از میانگین متحرک قرار دارد میتواند بعنوان مقاومت عمل کند، یعنی در این حالت اگر قیمت به این خطوط نزدیک شود انتظار میرود این خطوط از ادامه حرکت صعودی جلوگیری کرده و سبب گردد تا قیمت مجدد به حرکت صعودی خود ادامه دهد

*هنگامیکه از چند میانگین متحرک استفاده مینمایید میتوانید از روش توصیه شده زیر استفاده نمایید:

*جهت سادگی میتوانید میانگین متحرک با دروه زمانی بالاتر را بعنوان حمایت و مقاومت اصلی در نظر بگیرید و از میانگین متحرک با دوره زمانی کوچکتر بعنوان یک هشدار استفاده بنماید

3-شکست خطوط || Break out

شکست خطوط یا Break out به حالتی گفته میشود که قیمت بتواند از حمایت و مقاومت عبور کند ، از آنجاییکه عبور قیمت از این خطوط میتواند معنایی بسیاری داشته باشد توصیه مشود از قواعد کندل استیک نیز استفاده گردد

در نتیجه چنانچه ملاک شکست خطوط قواع کندل استیک باشد میتوان گفت :

1-ادر گام اول قیمت باید بتواند از خطوط حمایت و مقاومت میانگین متحرک عبور کند

2-باید صبر کنیم تا کلوز کندل نیز بسته شود اگر حالت شکست توسط کلوز کندل تایید شد میتواند یک سیگنال معاملاتی باشد

*استفاده از این حالت توضیح داده شده توسط معامله گران حرفه ای بسیار مورد استفاده قرار میگیرد

4-فیلتر معامله || Zone

فیلتر کردن معامله یا شناسایی نوع معامله که اصطلاحا از آن بعنوان zone نام میبریم در واقع سیگنال معاملاتی نمی باشد ولی تاثیر بسیار زیادی در نتایج معاملاتی خواهد داشت !و اما ببینیم داستان به چه صورت می باشد:

کار در این حالت بسیار ساده می باشد اگر قیمت بالای میانگین متحرک باشد بعنوان منطقه خرید در نظر میگیریم این بدان معنی می باشد که هر روش تکنیکالی که استفاده میگردد تنها زمانی به سیگنال های آن توجه مکنیم که از نوع خرید می باشد و به سیگنال های فروش توجه نمیکنیم

و برعکس،باشد اگر قیمت پایین میانگین متحرک باشد بعنوان منطقه فروش در نظر میگیریم این بدان معنی می باشد که هر روش تکنیکالی که استفاده میشود تنها زمانی به سیگنال های آن توجه مکنیم که از نوع فروش می باشد و به سیگنال های خرید توجه نمیکنیم

این روش یکی از موثر ترین ها می باشد که قطعا با کسب مهارت میتوانید نتایج عالی بدست بیاورید

مثال:شما زمانیکه از روش کندل استیک استفاده میکنید اگر سیگنالی از این روش گرفتید میتوانید آنرا با zone مووینگ چک نمایید یعنی اگر روش کندل استیک سیگنال خرید را در بالای میانگین متحرک(zone) داد میتوانید اقدام به خرید نمایید و برعکس ،اگر روش کندل استیک سیگنال فروش را در منطقه پایین میانگین متحرک صادر کرد میتوانید اقدام به خرید نمایید

جمع بندی

1-میانگین متحرک یک ابزار مهم در بازارهای مالی می باشد که با توجه به توضیحات ارایه شده برای مقاصد مختلف مورد استفاده قرار میگرد

2-میانگین متحرک در مواقعیکه بازار در یک محدوده مشخص نوسان میکند (Range) کارایی ندارد و به سیگنال های نبایستی توجه نمود

3-ترکیب میانگین متحرک با سایر روش های دیگر مثل کندل استیک میتواند موثرتر باشد

توجه:

“هر روش معاملاتی بدون در نظر گرفتن مدیریت سرمایه قطعا با شکست مواجه خواهد شد “

“مطالب عنوان شده جهت آشنایی می باشد و به هیچ عنوان پیشنهاد انجام معامله و سرمایه گذاری نمی باشد”

“بازارهای مالی بسیار پر ریسک می باشند و احتمال از دست دادن سرمایه وجود دارد”